「主婦だけど海外FXで稼ぎたい!主婦でも自分名義で口座開設できる?」

「旦那名義で取引したいけど旦那の会社にバレる?」

こんな悩み、ありませんか?

海外FXは誰でも大きく稼ぐ可能性を秘めている投資です。

しかし初めて海外FXに挑戦する主婦にとっては、右も左も分からないことだらけで、中には始める前に諦めてしまう人も多いでしょう。

そこで本記事では主婦が海外FX取引に挑戦できるように、以下について詳しく解説しています!

- 主婦は自分名義で海外FXの口座を開設できるか

- 主婦が海外FX取引するメリットとデメリット

- 旦那名義で口座開設する際の注意点

- 海外FXで出た利益に対する税金

- 確定申告の必要性

- 主婦が海外FXで稼ぐまでの道のり

- 主婦におすすめの海外FX業者

このように、主婦が海外FXにスムーズに挑戦できるような項目を解説しています!

もし、今あなたが…

- 「本当に主婦でも海外FXで稼げるの?」

- 「主婦が海外FXするメリットデメリットは?」

- 「旦那名義で取引する際の注意点は?」

- 「海外FXで稼いだら確定申告は必要?」

- 「税金はどれくらいかかる?」

こんな疑問があるのであれば、本記事でしっかりと解消できますよ!

「全部読むのも面倒くさい…」

という方は、以下の目次から気になるところだけチェックしてみるのもオススメです!

海外FXは主婦でも稼げるの?

ずばり、海外FXは主婦でも十分稼げる可能性はあります!

- 「家で家事や育児をしながらお金を稼ぎたい」

- 「パートより効率的に大きく稼ぎたい」

- 「へそくりをもっと貯めたい」

こんな風に思っている主婦の皆さん、その願い、海外FXなら全て叶うかもしれません!

しかし「そもそもFXって何?」「正直よく分かってない…」と感じている主婦の方も多いのではないでしょうか?

そこでまずは、FX取引とは何かを簡単に解説します。

FXとは、ForeignExchange(外国為替)を略した言葉です。

日本では「外国為替証拠金取引」と呼ばれています。

具体的には、日本の「円」とアメリカの「ドル」など、異なる2ヶ国の通貨を組み合わせて売買し、売値と買値の差額を利益として受け取る投資方法です。

FXについてもう少し詳しく知りたい方は、以下の記事でFX初心者向けに、分かりやすいように解説しています。

慣れない言葉や情報が多く難しいと感じるかもしれません。

ですが「私も海外FXで稼ぎたい…!」と本気で思うのであれば、少しずつFXについて理解を深めていきましょう!

少しでも収入がある主婦は自分名義で口座開設可能

日本のFX業者の場合、口座開設するにあたって厳しい審査が行われるため、パート・アルバイトなど収入が少ない人は口座開設できないケースが多いです。

しかし海外FX業者の場合、少しでも収入がある主婦であれば口座開設できる可能性があります。

「収入が少ないから口座開設できないかも」と諦めず、口座開設の手続きを進めてみましょう!

収入がない専業主婦は海外FXの口座開設できない可能性も

海外FX業者の口座開設は、日本FX業者と比べるとハードルが低いものの、口座開設の際には業者側で審査が行われます。

そのため、旦那さんの収入で生活している専業主婦の場合は「無収入」とみなされ審査に落ちてしまう可能性もあるでしょう。

主婦が海外FXを始めるメリット4選【お小遣い稼ぎにおすすめ】

主婦が海外FXを始めるメリットには以下の4つが挙げられます。

- 高額な資金は不要!少額の資金から始められる

- 家事や育児のスキマ時間で稼げる

- 一度に大きく稼げる可能性がある

- 貯金するより資産を増やせる可能性がある

ここでは主婦が海外FXを始めるメリットについて詳しく解説していきます。

1. 高額な資金は不要!少額の資金から始められる

海外FXをはじめとする投資に対して「高額な資金が必要」というイメージを持っていませんか?

確かに、取引を始めるために数十万円と高額な費用が必要な投資はあります。

例えば株取引は、日本株を売買する場合、最低でも10万円の資金が必要となります。

10万円というと大きな金額ですから、そこまで投資にお金をかけられない主婦の人も多いことでしょう。

しかし海外FX業者であれば…

- 高いレバレッジをかけた取引ができる

- 最低入金額や最小取引単位が低めに設定されている

以上のことから、主婦の人でも問題なく少額の資金からでも始められます!

もちろん資金は多い方が効率的に利益を増やせますが、海外FXであれば1,000円あれば取引自体はできます。

少額の資金からでも取引できる海外FXはお小遣いの範囲内で投資したい!と考える人に最適です。

2. 家事や育児のスキマ時間で稼げる

国内株式投資の場合、証券会社が営業している平日の9時から15時の間でしか取引できません。

さらに11時30分から12時30分の1時間は休場しているため、1日5時間しか取引できないことになります。

一方でFXは、実際の取引所ではなく「インターバンク市場」と呼ばれるネットワーク上の市場で資金のやりとりが行われるため、平日の24時間いつでも取引が可能!

そのため海外FXであれば家事や育児のスキマ時間で十分稼げる可能性があります!

海外FXの取引時間については、以下の記事で詳しく解説しています。

3. 一度に大きく稼げる可能性がある

さきほども解説した通り、FX取引には自己資金以上の取引を可能とする制度「レバレッジ」があります。

例えば日本FXでは最大レバレッジ25倍で取引できます。

10万円の資金でレバレッジを1倍かけて取引すると10万円分の取引しかできませんが、レバレッジを25倍かけると10万円で250万円分の取引が可能に。

日本FX業者では大きな損失を防ぐために、最大レバレッジが25倍までに規制されていますが、海外FXには最大レバレッジに規制がありません。

そのため海外FXであれば、500倍・1000倍・無制限など、非常に高いレバレッジをかけた取引ができます。

4. 貯金するより資産を増やせる可能性がある

日本の銀行は金利が低いので、貯金しているだけではなかなかお金が増えません。

そのため貯金する予定のお金を海外FX取引に使うことで、銀行に貯金するよりも資産を効率的に増やせる可能性があります。

主婦が海外FX取引するデメリット3選

主婦が海外FX取引するデメリットには以下の3つが挙げられます。

- 入金したお金を失う可能性がある

- 海外FX業者に失敗すると詐欺にあう可能性がある

- 税金が高くなる可能性がある

ここでは主婦が海外FX取引する3つのデメリットについて詳しく解説していきます。

1. 入金したお金を失う可能性がある

海外FXでは、入金したお金を失う可能性があります。

例えば100万円入金して取引に失敗すると、最悪の場合その100万円が全て無くなってしまうということも。

そのため海外FXする際には、生活費などの無くなっては困るお金ではなく、無くなっても困らない余剰資金としてのお金を使うようにしましょう!

ゼロカットシステムについては以下の記事で詳しく解説しています。

2. 海外FX業者選びに失敗すると詐欺にあう可能性がある

海外FX業者選びに失敗すると、以下のような被害に遭う可能性があります。

- 口座凍結など突然取引できなくなる

- 出金拒否されたり利益を消される

- 自動売買ソフトな高額商材を買わされる

海外FX業者を選ぶ際には、利用者が多く口コミ評判が良い業者を選ぶことが大切です。

「どこを選べばいいの…?」

という方は、私たち海外FXマニアが自信を持っておすすめする以下3つの業者をまずは試してみてください!

この3つは日本人もよく使っていて、信頼と実績のある業者です。

私もよく使っているので安心して利用できますよ!

3. 税金が高くなる可能性がある

海外FXで稼げば稼ぐほど、支払う税金が高くなっていきます。

海外FXでこれから稼ぎたいと思っているのであれば、海外FXの利益に対してどんな税金がどれくらいかかるのかをしっかり把握しておくことが大切です。

主婦が旦那名義で海外FX取引する際の注意点

主婦が旦那名義で海外FX取引する際には、以下の2つの注意点を頭に入れておきましょう。

- 旦那の職場にバレる可能性がある

- 海外FXで一定以上の利益を出すと旦那の扶養から外れる

それぞれ詳しくみていきましょう。

1.旦那の職場にバレる可能性がある

当たり前のことですが、旦那名義で海外FXの口座開設を行い取引をして出た利益は旦那さんの収入となります。

海外FXで利益を出していることが会社にバレる原因は「住民税」です。

住民税は、税務署が会社に通知した金額が給料から天引きされるようになっています。

そのため、主婦が旦那名義で海外FX取引を行い利益を出すと当然旦那さんの住民税は高くなり、会社は「副業しているのでは?」と考える可能性があるのです。

副業禁止の会社で副業していることがバレてしまうと、何かしらのペナルティを与えられるかもしれないことを頭に入れて置きましょう。

旦那の会社に副業がバレないようにする方法は?

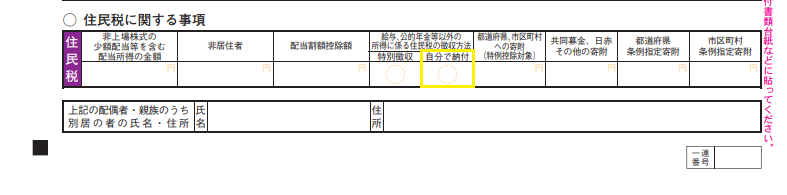

会社員が給与以外の収入を得た場合、申告書A【令和2年分以降用】に記入をして確定申告を行います。

申告書A2枚目の一番下に辺りに「住民税に関する事項」があります。

左から4番目に「給与、公的年金等以外の所得に係る住民税の徴収方法」とあり「特別徴収」か「自分で納付」か選べます。

「自分で納付」を選択すれば住民税が会社の給料から天引きされることはなくなるため、副業していることは会社にバレません。

2.海外FXで一定以上の利益を出すと旦那の扶養から外れる

旦那名義で海外FX取引を行い一定以上の利益を出していることがバレてしまうと、旦那さんの扶養から外されてしまいます。

旦那さんの扶養から外れると、以下のように自分の税負担が増えます。

- 自分で住民税・所得税を払わなければならない

- 所得税が増える

- 自分で国民健康保険と国民年金に加入し保険料を払わなければならない

1年間の収入が130万円以上になると旦那さんの扶養から外れてしまうので、扶養から外れたくないのであれば年間収入が130万円を超えないように取引してくださいね。

主婦が海外FXでいくら稼ぐと確定申告が必要になる?

主婦が自分名義で海外FX取引を行う場合、海外FXでの利益を含めた年間所得が48万円以上で確定申告が必要になります。

旦那名義で海外FX取引を行う場合、旦那さんの年収が2,000万円以下であれば、海外FXでの年間所得が20万円以上で確定申告が必要となります。

海外FXでいくらから確定申告が必要かどうかは、以下の記事でも詳しく解説しています。

脱税は必ずバレる!毎年正しく確定申告しよう

「海外の業者を使って取引しているし税金払わなくてもバレないんじゃない?」

そんなことを思って確定申告をせずに納税を怠れば「脱税」となり最悪の場合逮捕される可能性も。

例え旦那名義で取引しても、海外FX業者を利用して得た利益であっても、日本の税務署は利益を把握できます。

自分が海外FXでいくら利益を出すと確定申告が必要になるかを理解し、必ず確定申告を行い税金を納めるようにしましょう。

海外FXの税金対策とは

個人事業主とパート・アルバイト・収入のない主婦は、本業の所得と海外FXの利益が合わせて48万円以上になると確定申告が必要となります。

年収2,000万円以下の一般的な会社員の場合は、海外FXでの所得が20万円以上になると確定申告が必要となります。

海外FXは利益が大きくなるほど税率も高くなる

海外FXで得た利益に対する所得税には「総合課税」という課税方式が適用され、年間所得が高くなるほど税率も上がっていきます。

総合課税の税率は以下の通りです。

| 課税総所得額 | 税率 | 控除額 |

|---|---|---|

| 1,000円から1,949,000円まで | 5% | 0円 |

| 1,950,000円から3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から39,999,000円まで | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

海外FXで得た利益に対する住民税は10%ですから、所得税と住民税を合わせると、最大税率が55%になります。

利益が出てきたら節税対策も考えよう

海外FXでは、利益を出すほど税率が上がっていきます。

そのため海外FXである程度利益が出せるようになってきたら、自分でできる節税対策を徹底して行い、少しでも税金の負担を軽くしましょう。

自分でできる節税方法には以下のようなものがあります。

- 経費にできるものは全て経費にする

- ふるさと納税を活用する

- 使える控除制度をすべて使う

- 法人化する

- 税金が安い海外へ移住する

法人化や海外への移住は大きな利益が出てきたら考えればいいですが、経費の計上や控除制度の活用などは必ず実行することをおすすめします。

主婦が海外FXで稼ぐまでの5ステップ

ここでは主婦が海外FXで稼ぐまでにどのような行動を取ればいいのかを、5ステップで簡単に解説していきます。

まずは取引に利用する海外FX業者を選びましょう。主婦が海外FX業者を選ぶときに失敗しないポイントについては後述します。

利用する海外FX業者が決まったら、選んだ海外FX業者の口座開設を行います。

多くの海外FX業者で、名前やメールアドレスなど簡単な個人情報を入力するだけで口座開設が完了します。

口座開設のやり方については、以下の記事を参考にしてください。

おすすめ業者のGEMFOREXでの口座解説方法を手順通りに解説しているので、記事を見ながら最短1分で口座開設できます。

海外FXでは、架空のお金を使ってノーリスクで取引体験ができる「デモ口座」があります。

実際のお金を使って取引する「リアル口座」する前に、デモ口座を使って海外FX取引のやり方や取引ツールの使い方を学ぶことをおすすめします。

デモ口座である程度取引のやり方を覚えたら、トレードスタイルや取引手法を決めましょう。

トレードスタイルには以下の5種類があります。

| スキャルピングトレード | 数秒~数分と短時間の取引を1日に何度も行う | 詳しくはコチラ |

| デイトレード | その日のうちに注文から決済までを完了させる | 詳しくはコチラ |

| スイングトレード | 長期間ポジションを保有し大きな利益を狙う | 詳しくはコチラ |

| スワップトレード | スワップポイントによる利益を狙う | 詳しくはコチラ |

| システムトレード | 自動売買システム「EA」を使って利益を出す | 詳しくはコチラ |

トレードスタイルはどれを選んでも問題ありません!

ただスキャルピングトレードについてはチャート画面に張り付いておかなければならないので、忙しい主婦の人には不向きかなと思います。

チャートに張り付く必要がない「スイングトレード」や「システムトレード」がおすすめです。

取引できる準備が整ったら、実際に取引資金を入金して取引を行いましょう!

デメリットの部分で解説した通り、FXでは入金額を全て失う可能性があります。

そのため最初は少額の資金から始めるようにしくださいね。

主婦が海外FX業者を選ぶときに失敗しない5つのポイント

主婦が海外FXに挑戦するのであれば、利用する海外FX業者選びが非常に重要です。

主婦が海外FX業者を選ぶ際には、以下の5つのポイントを意識しましょう。

- 安心して使える業者かどうか【実績や口コミをチェック】

- ボーナスがあるかどうか

- 最低入金額がいくらか

- 最大レバレッジがどれくらいか

- 入出金方法が豊富かどうか

ひとつずつ詳しく見ていきましょう。

1.安心して使える業者かどうか【実績や口コミをチェック】

海外FX取引は、海外のFX業者を利用して取引を行います。

海外の業者ですからもちろん運営会社は外国にありますし、調べれば調べるほど怪しさを感じ「騙されないだろうか」と不安になることでしょう。

実際に詐欺まがいのことを行っている海外FX業者は存在しますし、安心して使える業者かどうかは非常に大切なポイントとなってきます。

安心して使える業者かどうかを見極めるポイントは以下の通りです。

- 金融ライセンスを取得しているかどうか

- トレーダーの資産を保護する制度「信託保全」があるか

- 日本語に対応しているか

- 口コミで悪い噂がないか

気になる海外FX業者があれば、TwitterなどのSNSで検索してみてください。SNS上ではリアルな使用感が投稿されています。

安全性の高い海外FX業者の選び方については以下の記事をご覧ください!

2.ボーナスがあるかどうか

海外FX業者の中には、新規で口座開設するだけでもらえる「新規口座開設ボーナス」や、入金すると入金額の何割かのボーナスが受け取れる「入金ボーナス」など、ボーナスを提供しているところがあります。

受け取ったボーナスはお金と同じように取引に使えますから、できるだけ提供しているボーナスの数が多く金額が高い海外FX業者を選びましょう。

しかしボーナスの内容だけを見て海外FX業者を選んではいけません!なぜならボーナスがどれだけ豪華であっても、安全性の低い業者だったら意味がないからです。安全性が高いかつボーナスが充実した業者を選ぶことが大切です。

3.最低入金額がいくらか

海外FX業者ごとに最低入金額が設定されています。

例えば最低入金額が10万円の海外FX業者の場合、自己資金を10万円準備しなければ取引ができません。

一方最低入金額が1,000円の海外FX業者であれば、1,000円あれば取引できます。

そのため気になる海外FX業者が見つかったら、最低入金額を確認し自分が準備できる金額の範囲内であるかどうかを確認してください。

最低入金額の低い海外FX業者を探す際には、以下の記事を参考にしてくださいね。

4.最大レバレッジがどれくらいか

最大レバレッジは自己資金以上の取引を可能とする制度のことです。

かけられる最大レバレッジが高ければ高いほど、少額で大きな取引ができるようになります。

自己資金が少ないけれど大きく稼ぎたいと思っている人は、かけられる最大レバレッジが高い海外FX業者を選んでください。

海外FX業者には最大レバレッジ規制はありませんが、レバレッジが制限されることがあります。

以下の記事で海外FX業者のレバレッジ制限について詳しく解説しているのでご覧ください。

5.入出金方法が豊富かどうか

対応している入出金方法は海外FX業者ごとに異なりますが、対応している入出金方法はできるだけ多い方が便利ですよ。

海外FXの入出金方法には以下のようなものがあります。

- 国内銀行を使った送金

- クレジットカード

- 電子ウォレット

- 仮想通貨

入出金方法ごとに最低入金・出金額や手数料も異なります。

対応している入出金方法だけではなく、金額や手数料・注意点などもしっかり確認することが大切です。

主婦におすすめの海外FX業者3社を厳選

主婦におすすめの海外FX業者は以下の3社です。

- GEMFOREX

- XM

- IS6FX

それぞれの海外FX業者の特徴や、主婦におすすめのポイントについて詳しく紹介していきます!

1.GEMFORX

GEMFOREXは、日本をはじめとした世界中のトレーダーから利用されている海外FX業者です。

2023年2月1日現在、口座数806,513口座を突破!利用者数も増加していて、海外FX初心者の人から上級者にまでおすすめです。

- ボーナスを使って取引したい人

- 日本人利用者の多い海外FX業者を使いたい人

- 安心して使える海外FX業者を探している人

- 日本語に対応した海外FX業者を使いたい人

- EAやミラートレードを使いたい人

- MT4とMT5両方の取引ツールを使いたい人

安全性◎金融ライセンスを取得し信頼度が高まった

GEMFOREXはとても魅力的な業者ではありますが、以前まで金融ライセンスを取得しておらず安全性に不安の残ることだけがネックポイントでした。

しかし2021年に「モーリシャス共和国」のライセンスを取得し、安全性・信頼度がグッと高まりました。

豊富&高額なボーナス制度が魅力!

GEMFOREX最大の魅力は、豊富で豪華なボーナス制度です。複数あるボーナスの中でも注目なのが「新規口座開設ボーナス」です。

新規口座開設ボーナスは、口座開設するだけで基本的に10,000円のボーナスが受け取れます。

また

キャンペーンによっては、20,000円や30,000円など、10,000円以上のボーナスを受け取れることもあります。

GEMMFOREXの全ボーナスについては以下の記事をご覧ください!

口座タイプや取引ツールが増えどんどんパワーアップしている

GEMFOREXでは顧客が取引しやすい環境を整えるために、口座タイプや使える取引ツールを増やしています。

現在GEMFOREXでは以下の5つの口座タイプを提供。

| 口座の特徴 | こんな人におすすめ | |

| オールインワン口座 | 取引制限がなくボーナスも受け取れる最もスタンダードな口座タイプ | ・初心者の人 ・ボーナスを受け取りたい人 |

| ミラートレード専用口座 | ミラートレード専用口座で裁量トレードはできない。ボーナスは受け取れる | ・ミラートレードがしたい人 ・ボーナスを受け取りたい人 |

| ロースプレッド口座 | 主要通貨のスプレッドが0.0pipsからとスプレッドが狭い。ボーナス対象外 | 取引コストを抑えて取引したい人 |

| スキャルピングフリー口座 | スキャルピングが無制限で行える。ボーナス対象外 | スキャルピングメインで取引したい人 |

| レバレッジ5,000倍口座 | 最大レバレッジ5,000倍。ボーナス対象外 | ハイレバレッジな取引がしたい人 |

| ガチゼロ口座 | 対象の全通貨のスプレッドが0pips固定。招待制で招待された人のみ口座開設可能。ボーナス対象外 | スプレッドの狭さを最重要視する人 |

特徴の違う口座タイプが揃っているので、それぞれが希望する取引スタイルに柔軟に対応できます。

また取引ツールもMT4に加えてMT5も導入され、どんどん使いやすくなっています。

GEMFOREXが気になる人は、GEMFOREXの口座開設方法に関する記事もご覧ください。

EAとミラートレード使い放題サービスがある

GEMFOREXでは、EAとミラートレードの使い放題サービスを提供しています。

EAとミラートレード使い放題サービスは、口座残高の金額によって月に利用できるEA・ミラートレードの数が異なります。

- 口座残高が5万円以上~10万円未満で全EA・全ミラートレードの中から月に1つまでダウンロード可能

- 口座残高が10万円以上~20万円未満で全EA・全ミラートレードの中から月に3つまでダウンロード可能

- 口座残高が20万円以上~30万円未満で全EA・全ミラートレードの中から月に5つまでダウンロード可能

- 口座残高が30万円以上で全EA・全ミラートレードの中から月に無制限でダウンロード可能

口座残高に5万円以上入っていれば、GEMFOREXが提供するEAとミラートレードが使えるようになるので、システムトレードを検討している人は必見のサービスとなっています。

2.XM

XMは初心者から上級者にまで利用者が多く、最も有名な海外FX業者です。

海外FX業者としての運営実績は10年以上で、安心して取引ができます。

日本語によるサポート体制も完璧!困ったことがあってもすぐ解決できますよ。

- 利用者が多い海外FX業者を使いたい

- 運営実績のある海外FX業者を使いたい

- 入金ボーナスを受け取りたい

- 日本語に対応した海外FX業者を使いたい人

- MT4とMT5両方の取引ツールを使いたい人

入金ボーナスが最大$10,500まで受け取れる

新規口座開設ボーナスは3,000円と低いものの、最大$10,500まで受け取れる入金ボーナスを提供しています。

XMでは2段階制の入金ボーナスを提供しています

- 入金額が$500ドル(相当額)までは入金額の100%のボーナス

- 入金額が$500ドルがを超えた場合、入金額$10,000までは入金額の20%のボーナス

入金ボーナスは$5(相当額)からの入金に適用されます。

入金額が$10,500を超えると入金ボーナスは受け取れなくなりますが、入金ボーナスは不定期でリセットされ再度受け取れるようになることもあります。

取引する度にポイントが貯まる「XMTradingロイヤルティプログラム」を提供

また取引する度に「XMTradingポイント」が貯まるXMTradingロイヤルティプログラムも提供。

貯まったXMTradingポイントはボーナスに交換でき、証拠金として取引に使うことができます。

もしくは同等の現金への交換もできます。

XMが気になる人は、XMの口座開設方法に関する記事もご覧ください。

3.IS6FX

IS6FXは比較的新しい海外FX業者ですが、さまざまなボーナスやキャンペーンを実施し注目度が高まっています。

IS6FXの新規口座開設ボーナスは基本的に5,000円ですが、キャンペーンによっては数万円に増額することも。

定期的にさまざまなキャンペーンを実施しているので要チェックです!

- ボーナスを使って取引したい人

- 日本語に対応した海外FX業者を使いたい人

- MT4とMT5両方の取引ツールを使いたい人

- ボーナスを現金に換えたい人

- 暗号資産や株式の取引もしたい人

ボーナスを現金に換えられるEX(エクスチェンジ)口座が登場!

多くの海外FX業者でボーナスは取引証拠金としてのみ使えて出金はできません。

しかしIS6FXではボーナスを現金に換えられる口座タイプ「EX口座」が業界初登場!

EX口座なら、取引量に応じてボーナスが現金に変わります。

暗号資産や株式の取引も可能に

IS6FXはFX取引だけでなく、ビットコインやイーサリアムなどの暗号資産、AppleやGoogleなどグローバル企業の株式を取引することも可能。

将来的にはFXだけでなくさまざまな投資に挑戦したい!そんな人にIS6FXはおすすめです。

IS6FXが気になる人は、IS6FXの口座開設方法に関する記事もご覧ください。

旦那名義での海外FX取引はリスクがあることを理解しよう

収入の少ない主婦でも、海外FXであれば口座開設で稼げる可能性があることがお分かりいただけましたか?

もし自分名義で口座開設できなくても注意点をしっかり考慮すれば、旦那さんの名義で口座開設して取引するのもありでしょう。

どのような形で取引するにしても、利益が出たら必ず確定申告を行い正しく税金を納めてくださいね。

海外FXが気になる主婦の方がいらっしゃれば、まずは取引方法や税金面について勉強して、信頼できる海外FX業者を選ぶことからはじめましょう!

コメント