「海外FXで稼げるようになってきたのは嬉しいけど税金が高くなった!どうにかして税金を安くしたい」

海外FXで稼ぎはじめた人でこのような悩みを抱えている人は多いのではないでしょうか?

海外FXは税制上、稼げば稼ぐほど税率が高くなっていきます。そのため自分にできる節税対策は全て行った方がいいです。

そこで本記事では、海外FXの節税対策のひとつである「法人化」について…

- 海外FXで利益が出て法人化する目安やタイミング

- 法人化するメリット

- 法人化するデメリット

など、詳しく丁寧に解説していきます!

本記事を読めば

- 「法人化したら節税になるの?」

- 「個人から法人化する利益の目安は?」

- 「どのタイミングで法人化するのがいい?」

など、海外FXトレーダーの法人化についての疑問がしっかり解決できます。

法人化とは?

法人化とは、現在「個人事業主」として事業を行っている人が会社(一般的に株式会社)を設立し、法人組織の中でこれまでの事業を引き継いで行うことです。

これまで何も事業をしていなかった人が最初から会社を設立することは「法人化」とは言いません

「これまでの事業を引き継いで行う」とは、個人事業主として事業を行っていた時の資産や負債を引き継いで事業を行っていくことを言います。

これまで事業を行っていなかった人が新たに会社を設立する場合、会社が開業時に所有するのは資本金だけです。

それと比べて個人事業主から法人化すると、立ち上げる会社は個人事業主の資産や負債を引き継ぐので、状況によっては新たに会社を設立するより有利に会社を設立できることもあります。

海外FXトレーダーが法人化する10つのメリット

なぜ法人化したいと考える海外FXトレーダーが多いのでしょうか?それは法人化することで、税金面において以下のようなメリットがあるからです。

- 個人より利益にかかる税率が低くなることがある

- 役員報酬などを経費にでき大きく節税できる

- 損益通算が可能となる

- 家族に対して給与の支払いができる

- 給与所得控除を使うことができる

- 最大10年間の損失繰越が可能

- 出張手当を受け取れる

- 退職金を受け取れる

- 社会保険や厚生年金に入れる

- 相続者いる場合は相続税と財産分与の対策ができる

ここでは海外FXトレーダーが法人化するメリットについて詳しく解説していきます。

個人より所得に対する税金が低くなることがある

まず個人・法人関係なく、海外FX取引で稼いだ利益に対しては、所得が大きくなればなるほど税率が高くなる『累進課税』が適用されることを頭に入れておきましょう。

稼ぐほどに税金が高くなる海外FXですが法人化すると、個人で海外FX取引していた時と比べて、所得に対する税金が低くなることがあります。

以下に、海外FXにおいて個人で取引する場合と法人化して取引する場合での、所得に対してかかる税金を分かりやすく表にしてみました。

| 個人で海外FX取引する場合 | 法人化して海外FX取引する場合 | |

|---|---|---|

| 所得の種類 | 雑所得 | 事業所得 |

| かかる税金 | ・所得税(所得に応じて5~45%) ・住民税(10%) | ・法人税(所得に応じて19~23.2%) ・法人事業税 ・法人住民税 |

| 最大税率 | 55%(所得税+住民税) | およそ34%(法人税+法人事業税+法人住民税) |

上表を見ると分かる通り、個人で取引する場合の最大税率は55%、法人化して取引する場合の最大税率はおよそ34%です。

個人トレーダーの所得に対する所得税の税率は以下をご覧ください。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円から1,949,000円まで | 5% | 0円 |

| 1,950,000円から3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から39,999,000円まで | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

個人の税率(所得税+住民税)が、法人の最大税率「およそ34%」を超えるのは、上記表を見ると所得金額が「9,000,000円から17,999,000円まで」であることが分かります。

つまり海外FXで稼いだ最終的な所得が900万円以上になる場合は、個人より法人化した方が納める税金が安くなるメリットがあるということになります。

役員報酬などを経費にでき大きく節税できる

個人事業主として海外FXを行う場合、経費として計上できるのは以下のような項目です。

- トレードで使うパソコンの購入代金

- FX関連の書籍代金

- FX関連のセミナー受講料

- 家賃の一部

- 通信費

- 光熱費の一部

このように個人事業主の場合、FX取引をする際に必要な機器やツール、家賃や光熱費の一部など限られています。

これが法人化すると、経費にできる項目が増え節税効果が高まります。

その中でも

- 役員報酬

- 従業員給料

- 退職金

を経費に計上できることが個人事業主との大きな違いでしょう。

法人が支払う給料・報酬には一般の従業員に支払う「従業員給料」と、取締役・監査役・執行役・会計参与などの役員に対する報酬「役員報酬」の2つがあります。

従業員給料は基本的に全額損金として経費に算入できます。

役員報酬は従業員給料よりもルールが厳しく「定期同額給与」「事前確定届出給与」「利益連動給与」のいずれかに当てはまれば経費にできます。

- 【定期同額給与】一定期間において同じ額が支払われる給与のこと

- 【事前画定届出給与】役員に対して事前に税務署に届出をした決められた時期に支払われる給与のこと

- 【利益連動型給与】利益が出た場合に支払われる給与のこと

役員報酬も経費にできれば、大きく節税できるでしょう。

損益通算が可能となる

個人で海外FX取引して得た所得は「雑所得」に分類されます。雑所得はその他の所得と損益通算することはできません。

損益通算とは?

各種所得金額の計算上生じた損失のうち一定のもの(不動産所得・事業所得・譲渡所得・山林所得)についてのみ、一定の順序にしたがって、総所得金額、退職所得金額または山林所得金額等を計算する際に他の各種所得の金額から控除することです。(参考:国税庁「No.2250 損益通算」)

個人が海外FX取引で得た所得は「雑所得」ですから、上記の損益通算できる(不動産所得・事業所得・譲渡所得・山林所得)には当てはまりません!

例えば、個人事業主として飲食店を経営しながら海外FX取引をしている人が、海外FX取引の所得(雑所得)と飲食店の所得(事業所得)を相殺できないということです。

これが法人化すると海外FX取引で得た所得は「事業所得」となります。

そのため法人口座で得た所得と法人の他の事業で得た所得を損益通算できるようになります。

以下の例をご覧ください。

法人化すれば、法人の他の事業で300万円の損失が出てしまった場合でも、海外FX取引で300万円の所得がだせていれば、利益と損失を相殺できます。

家族に対して給与の支払いができる

法人化すると家族に対して給与の支払いができます。

個人事業主が家族に対して給与支払いする際には、青色申告を行い給与を支払う家族を「青色事業専従者」にする必要があります。

さらに以下のような要件をクリアしなければなりません。

青色事業専従者とは、次の要件のいずれにも該当する人をいいます。

イ 青色申告者と生計を一にする配偶者その他の親族であること。

ロ その年の12月31日現在で年齢が15歳以上であること。

ハ その年を通じて6月を超える期間(一定の場合には事業に従事することができる期間の2分の1を超える期間)、その青色申告者の営む事業に専ら従事していること。引用元:国税庁HP

また給与を受け取れる青色事業専従者になると、配偶者控除・扶養控除は対象外になります。

これが法人であれば家族に対して給与支払いができ、全額経費にできます。

例えば、家族に経理やFX取引の記録業務を担当させれば常勤役員となり、給与を経費に計上できます。

非常勤役員にすれば仕事をほとんどしなくても給与を支払うことができ、さらに給与を経費に計上できます。

給与所得控除を使うことができる

個人事業主には自分への給与というものが存在しないため給与所得控除もなく、あるのは基礎控除(最大48万円)です。

しかし法人化すると自分にも給与を支給でき、以下のような「給与所得控除」が使えるようになります。

| 給与等の収入金額(給与所得の源泉徴収票の支払金額) | 給与所得控除額 |

|---|---|

| 1,625,000円まで | 550,000円 |

| 1,625,001円から1,800,000円まで | 収入金額×40%-100,000円 |

| 1,800,001円から3,600,000円まで | 収入金額×30%+80,000円 |

| 3,600,001円から6,600,000円まで | 収入金額×20%+440,000円 |

| 6,600,001円から8,500,000円まで | 収入金額×10%+1,100,000円 |

| 8,500,001円以上 | 1,950,000円(上限) |

このように法人化して給与所得控除が使えるようになると大きく節税できます。

最大10年間の損失繰越が可能

損失繰越とは、その年にでた損失を翌年以降の利益と相殺できる制度のことです。

残念ながら、個人トレーダーの損失は損失繰越ができません。

しかし法人化することで、海外FX取引で損失が出た年から最大10年間の損失繰越ができるようになります。

出張手当を受け取れる

個人事業主の場合、出張しても出張費は全額自分で払う必要があります。しかし法人化すると「出張手当」を支給できるようになります。

退職金を受け取れる

個人事業主の場合、経営している会社を辞める際に「退職金」というものはもらえません。

しかし法人化して内部保留を貯めることで、会社を辞める際に退職金を受け取ることができます。

社会保険や厚生年金に入れる

個人事業主が入る保険は「国民健康保険」で、法人が入る保険は「社会保険」です。2つの保険の違いは以下の表をご覧ください。

| 国民健康保険 | 社会保険 | |

| 対象となる人 | 個人事業主や会社に属していない人 | 会社員や公務員とその家族 |

| 医療費の負担額 | 3割 | 3割 |

| 出産一時金 | 42万円 | 42万円 |

| 出産手当金 | なし | あり |

| 傷病手当金 | なし | あり |

| 保険料の計算方法 | 市町村が前年度の所得を見て計算する | 会社が給与額に応じて計算する |

| 保険料の支払い方法 | 全額自分で納付する | 会社が半分出してくれる。給料から天引き |

| 家族が増えた際の保険料 | 増える | 変わらない |

このように国民健康保険では、社会保険のように「出産手当金」や「傷病手当金」などがありません。

そのためケガや病気で長く会社を休まなければならない時や、女性であれば出産する際の補償が全くありません。

法人化して社会保険に入った方が、手厚い補償を受けれるようになります。

また個人事業主が加入する年金は「国民年金」で、法人が加入する年金は「厚生年金」です。

厚生年金の方が納める保険料が高くなることがありますが、その分将来受け取れる保険料が高くなるメリットがあります。

相続者いる場合は相続税と財産分与の対策ができる

相続税の税率は最大55%です。

そのため個人トレーダーの場合、取引で稼いだお金を子供などに相続しようと思うと、かなりの税金がかかってしまいます。

これが法人化しておくと、子どもなどの相続者を役員にすることで財産を「贈与」ではなく「報酬」として渡すことができ、相続税がかからなくなります。

さらに、法人の財産は財産分与の対象外となります。

そのため結婚している人の場合、離婚するとなっても財産を相手に渡さなくていいので、離婚時に金銭トラブルにならずに済みます。

海外FXトレーダーが法人化する8つのデメリット

海外FX取引において、法人化するメリットが多く魅力的に感じた人も多いのではないでしょうか。

しかし海外FX取引をする上で法人化するデメリットには以下のようなものが挙げられます。

- 法人化して会社を設立するための手間や費用がかかる

- 税理士・会計事務所・弁護士などを利用する際のコストがかかる

- 法人住民税7万円は赤字でも支払わなければならない

- 海外FXの法人口座は開設に手間がかかる

- 税務調査が入る

- 法人口座が作れる海外FX会社は限定されている

- 自由に出金できない

- 廃業する時もお金がかかる

ここでは海外FXトレーダーが法人化するデメリットについて解説していきます。

メリット・デメリットの両方をしっかりと理解しましょう!

法人化して会社を設立するための手間や費用がかかる

法人化は無料でできるわけではありません。

株式会社にするか合同会社にするかなどでも変わりますが、法人化して会社を設立するためには約10~50万円ほどの費用がかかります。

また法人化するためには様々な手続きも必要で、法人化しよう!と思い立ってすぐにできるものではありません。

税理士・会計事務所・弁護士などを利用する際のコストがかかる

法人化すると経理の部分での負担が大きくなるため、人によっては「税理士」「会計事務所」「弁護士」などを利用することもあるでしょう。

特に税理士や会計事務所の利用料は高額になることがあるため、コストがかかってしまいます。

法人住民税7万円は赤字でも支払わなければならない

法人化すると法人税や法人住民税など様々な税金を支払わなければなりません。

赤字になった場合はいくつかの税金は税額が0円になりますが、法人住民税の7万円だけは赤字になっても支払う必要があります。

海外FXの法人口座は開設に手間がかかる

法人化して海外FXを行う場合、法人口座を開設する必要があります。

このように法人口座の開設には提出する書類が多く、個人口座の開設よりも手間がかかります。

税務調査が入る

税務調査とは税務署職員が会社や事務所を訪れ、帳簿や領収書を確認して正しく申告・納税されているか確認する調査のことです。

無事に法人化でき法人口座で海外FX取引ができたら税務調査を意識し、毎年正しく帳簿などを管理し確定申告する必要があります。

法人では最低5年に一回税務調査が入ると言われています。

利益を出している会社ほど税務署に目を付けられ、抜き打ちで税務調査が入ることもあるので注意が必要です。

法人口座が作れる海外FX会社は限定されている

全ての海外FX会社で法人口座が作れるわけではありません。ここでは当サイトがおすすめする海外FX会社8社が法人口座が作れるかどうかをまとめました。

| 会社名 | 法人口座の開設 |

| XM(エックスエム) | × |

| GEMFOREX(ゲムフォレックス) | 〇 |

| FXGT(エフエックスジーティー) | 〇 |

| FX Beyond(エフエックスビヨンド) | 〇 |

| Exness(エクスネス) | × |

| Tradeview Forex(トレードビューフォレックス) | × |

| bigbossBigBoss(ビッグボス)bigboss | 〇 |

| LAND-FX(ランドエフエックス) | 〇 |

| IS6FX(アイエスシックスエフエックス) | 〇 |

日本人から最も人気の高い海外FX会社XM(エックスエム)では残念ながら法人口座が開設できません。

法人口座が開設できる海外FX業者の中で、初心者の人にもおすすめなのが「GEMFOREX」です!

GEMFOREXはボーナス制度が充実していて、新規口座開設ボーナスは最低でも1万円です。

GEMFOREXであれば自己資金を使わなくても取引が始められます。

自由に出金できない

個人トレーダーの場合、自分の好きなタイミングで利益を出金できます。

しかし法人化すると、自分の好きなタイミングで自由に出金できなくなります。

なぜなら法人として取引で稼いだお金は、自分のものではなく会社のものとなるからです。

「自分で稼いだお金なんだから自由に好きなタイミングで使いたい!!」

このような考えがある人は、法人化するのはおすすめしません。

廃業する時もお金がかかる

個人事業主の場合、廃業する際にお金はかかりません。

しかし法人化すると、廃業する際に最低でも7万円ほどの廃業費用がかかります。

海外FXで法人化するタイミングや利益の目安は?損益分岐点は所得900万円程度

では海外FXトレーダーとして稼げるようになってきたら、いつ法人化するのがベストなのでしょうか。

個人トレーダーが法人化するタイミングや利益の目安は、所得が900万円程度になったころです。

なぜ所得が900万円程度になると法人化したほうがよいのか、これは個人と法人それぞれが払うべき税金の税率について理解する必要があります。

メリットの部分でも解説しましたが、ここでは個人と法人の税金についてより詳しくお話しします。

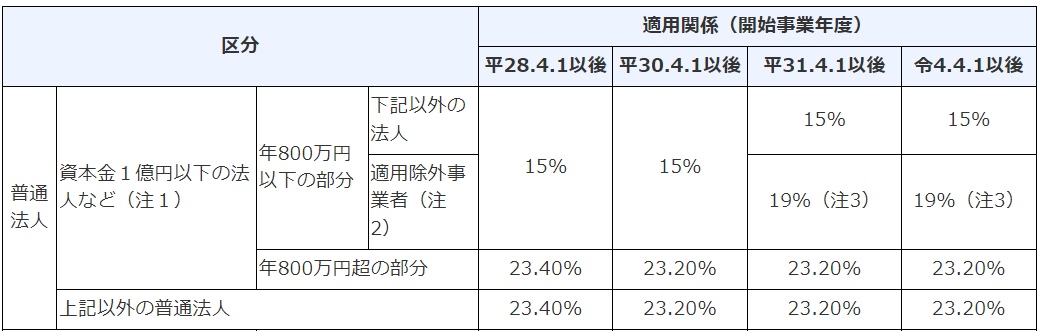

法人にかかる最大税率はおおよそ34%

法人化すると「法人税」がかかります。

以下は法人税についての表です。

法人税の最大税率は23.2%であることが分かります。

法人税に「法人税」「法人事業税」「法人住民税」の3つの税金を加えると、法人にかかる最大税率はおよそ34%となります。

個人トレーダーにかかる最大税率は55%(住民税+所得税)

個人事業主として海外FXを行う場合、取引で得た利益に対しては「総合課税」という課税方式が適用され、所得が高くなるほど税率が上がっていきます。

以下の表は、総合課税において所得に対してどれくらいの税率・控除額になるかを表しています。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円から1,949,000円まで | 5% | 0円 |

| 1,950,000円から3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から39,999,000円まで | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

所得税の最大税率は45%ということが分かります。

これに加えて住民税は10%かかりますから、個人で海外FX取引する場合、最大55%の税金がかかります。

法人にかかる最大税率はおよそ34%でしたから、上表を見ると所得が「6,950,000円から8,999,000円まで」で所得税が23%、これに住民税10%を加えると税率が33%となり、法人の最大税率と近づきます。

所得が900万円を超えると所得税が40%となり、住民税10%を加えると剤率が50%となり、法人の最大税率を超えます。

これにより法人化するタイミング・利益の目安は、所得が900万円を超えたあたりからということになるのです。

海外FXで法人化するならGEMFOREX!法人口座を開設するやり方を紹介

今回は法人化して取引するのにおすすめの海外FX業者「GEMFOREX」で法人口座を開設するやり方を紹介します。

GEMFOREXで法人口座を開設するには、まずGEMFOREX口座開設フォームへアクセスします。

口座開設フォームへアクセスしたら指示に従って、必要事項を選択・入力してください。

- 口座タイプを選ぶ

- 登録種別で「法人・個人事業主口座」を選択する

- 名前を英文字で入力する(例:山田花子→YAMADA HANAKO)

- メールアドレスを入力する

- 「私はロボットではありません」にチェックを入れる

- 「口座開設」をクリックする

口座開設ボタンをクリックすると、登録したメールアドレスにGEMFOREXからメールが届きます。

メールにはGEMFOREXで取引するために必要な情報が記載されているので、情報をメモするなどして大切に保管してください。

以上で法人口座開設は完了です!

法人口座も本人確認が必須!必要書類などを解説

法人口座開設ができたら、取引するために本人確認を行います。

法人口座の本人確認に必要な書類は以下の3点です。

- 会社登記簿謄本

- 代表者身分証明証(運転免許証、パスポートなど)のコピー

- 身分証明証と本人が一緒に写っている写真

※会社登記簿謄本は発行から3カ月以内のものとします

※代表者身分証明証は有効期限内のものとします

※代表者身分証明証にパスポートを使う場合は住所記載ページも提出が必要となります

※身分証明証に記載の住所と住所証明書に記載の住所は、同一でなければなりません

身分証明証と本人が一緒に写っている写真に関しては、以下の見本写真をお手本に、大きく鮮明なものにしてください。

本人確認は取引する前までに行ってください。

GEMFOREXの本人確認に関しては、以下の記事で詳しく解説しているので参考にしてください。

利益が増えてきたら法人化して節税をしよう!

法人化なんて遠い世界だと感じるかもしれませんが、海外FXで稼ぎ始めたら節税のために、嫌でも法人化を考えるようになるでしょう。

法人化することで大きな節税効果があるだけでなく、福利厚生の充実など、さまざまなメリットが得られます。

利益が900万円を超えてきたら法人化した方が節税できる可能性が高いので、手間はかかりますがぜひ法人化を検討してみましょう!

コメント